新城控股:拟定增募资不超80亿元,用于6个在建项目及补充流动资金

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

新城控股 视觉中国 资料图

3月13日,新城控股集团股份有限公司(601155.SH)公告2023年度向特定对象发行A股股票预案。

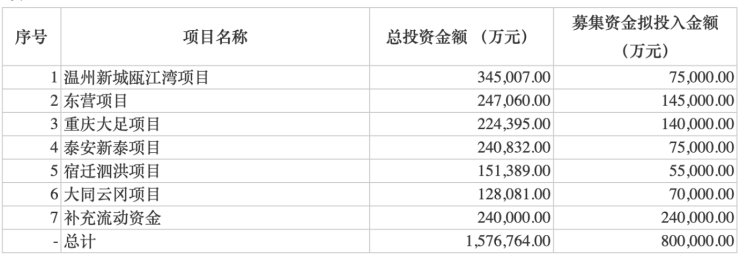

预案显示,新城控股本次向特定对象发行股票的募集资金总额不超过80亿元(含本数),扣除发行费用后的募集资金净额将全部用于6个项目以及补充流动资金。

新城控股表示,本次募集资金投资项目拟投向公司在建项目,该等项目均定位于满足周边地区的刚性及改善性需求的普通住宅产品,各项目均已预售,是公司“保交楼、保民生”的重要工程。本次募集资金的投入将有效缓解资金投入压力,保障项目交房周期和质量,对于改善民生、促进社会和谐稳定发展具有重要意义。同时,本次募集资金的投入将提升公司资金保障及偿债能力,有助于加快整体开发进度,促进公司房地产业务平稳健康发展。

6个项目均已取得预售证

根据预案,6个项目均已取得预售许可证,将在年内开始交付。

温州新城瓯江湾项目已取得预售许可证,计划于2023年6月起开始交付。该项目计划使用募集资金7.5亿元,预计实现销售额41.55亿元,净利润2.24亿元,销售净利率为5.40%。

大同云冈项目计划使用募集资金7亿元,已取得预售许可证,计划于2023年6月起开始交付。该项目预计实现销售额15.599亿元,实现净利润8945.30万元,销售净利率为5.73%。

重庆大足项目计划使用募集资金14亿元,已取得预售许可证,项目计划于2023年9月起开始交付。该项目预计实现销售额25.99亿元,实现净利润1.038亿元,销售净利率为3.99%。

位于东营市东营区的东营项目计划使用募集资金14.5亿元,已取得预售许可证,计划于2023年11月起分批交付。该项目预计实现销售额29.4亿元,净利润7883.91万元,销售净利率为2.68%。

泰安新泰项目计划使用募集资金7.5亿元,已取得预售许可证,计划于2023年11月开始交付。该项目预计实现销售额27亿元,实现净利润8312.93万元,销售净利率为3.08%。

宿迁泗洪项目-南地块计划使用募集资金5.5亿元,已取得预售许可证,计划于2023年12月起开始交付。该项目预计实现销售额18.54亿元,实现净利润5770.73万元,销售净利率为3.11%。

截至预案公告日,新城控股总股本为2255622856股。本次向特定对象发行的股票数量不超过发行前总股本的30%,即不超过67668.68万股(含67668.68万股),最终发行数量将由公司董事会及其授权人士在股东大会授权范围内,在本次发行获得上交所审核通过并经中国证监会同意注册后,按照上交所及中国证监会的相关规定,与保荐机构(主承销商)协商确定。若公司股票在关于本次发行的董事会决议公告日至发行日期间发生送股、资本公积金转增股本、新增或回购注销限制性股票等除权事项,以及其他事项导致公司总股本发生变化的,则本次发行数量上限将进行相应调整。

关于限售期安排,公告表示,本次向特定对象发行完成后,所有发行对象认购的股份自发行结束之日起6个月内不得转让。不存在向参与认购的投资者作出保底保收益或变相保底保收益承诺的情形,不存在直接或通过利益相关方向参与认购的投资者提供财务资助或补偿的情形。

短期内即期回报将出现一定程度摊薄

新城控股此次募集资金拟安排24亿元补充流动资金。数据显示,截至2019年12月31日、2020年12月31日、2021年12月31日及2022年9月30日,该公司合并口径资产负债率分别为86.60%、84.73%、81.82%和81.36%,资产负债率较高。该公司表示,通过本次发行,能一定程度提高公司净资产规模,降低公司资产负债率,优化资本结构,有利于增强公司的抗风险能力和持续经营能力。

根据预案,本次发行的发行对象为不超过35名符合中国证监会规定条件的特定投资者,包括境内注册的符合中国证监会规定的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托投资公司作为发行对象,只能以自有资金认购(若发行时法律、法规或规范性文件对发行对象另有规定的,从其规定)。

本次向特定对象发行股票的定价基准日为发行期首日。本次发行的股票发行价格不低于定价基准日前20个交易日公司股票交易均价(定价基准日前20个交易日股票交易均价=定价基准日前20个交易日公司A股股票交易总额÷定价基准日前20个交易日A股股票交易总量)的80%。若公司在本次发行定价基准日至发行日期间发生派息、送股、资本公积金转增股本等除权、除息事项,本次向特定对象发行股票的价格将作相应调整。

本次向特定对象发行股票的数量为募集资金总额除以发行价格(计算结果出现不足1股的,尾数应向下取整,对于不足1股部分的对价,在认购总价款中自动扣除),且不超过本次发行前公司总股本的30%,即不超过67668.68万股(含67668.68万股)。

新城控股称,本次向特定对象发行股票募集资金净额少于项目总投资的部分,该公司将利用其他方式予以解决。本次向特定对象发行募集资金到位之前,公司将根据项目进度的实际情况以自筹资金先行投入,并在募集资金到位之后予以置换。如果本次实际募集资金净额相对于拟募集资金投资额存在不足,在不改变拟投资项目的前提下,董事会可对上述单个或多个投资项目的拟投入募集资金金额进行调整,或者通过自筹资金弥补不足部分。

本次向特定对象发行不会导致公司控股股东、实际控制人发生变化,亦不会导致公司股权分布不具备上市条件。本次向特定对象发行股票的决议有效期为公司股东大会审议通过本次向特定对象发行方案之日起12个月内。若国家法律、法规对向特定对象发行股票有新的规定,公司将按新的规定进行相应调整。

新城控股指出,本次发行完成后,该公司总股本和净资产规模将有一定幅度的增加。本次募集资金到位后,其产生经济效益需要一定的时间,预计短期内公司基本每股收益、稀释每股收益及净资产收益率等指标将可能出现一定程度的下降,短期内即期回报将会出现一定程度摊薄。但从中长期看,本次发行股票募集资金到位后,有助于增强公司资本实力,充实公司营运资金。

终止不超过38亿元定增募资

同时,新城控股终止定增募资事项,并不再就该事项向证券交易所提交发行上市注册申请文件。

此前,该公司拟向大股东、机构投资者、境内自然人定增募资不超过38亿元(含38亿元),发行数量为12.71亿股。发行对象为包括公司控股股东常州富域发展有限公司(现用名“富域发展集团有限公司”)在内的不超过10名(含10名)特定对象。

根据此前公告,募集资金总额扣除发行费用后用于济南香溢紫郡项目、嵊州吾悦广场项目、衢州吾悦广场项目、海口吾悦广场项目、宁波吾悦广场项目,以及补充流动资金。

截至2022年9月30日,富域发展总资产53672538万元,归属于母公司所有者权益4136580万元。2022年1-9月,富域发展实现营业收入6178361万元,归属于母公司所有者的净利润251976万元。

截至3月13日,新城控股收于17.43元,跌幅0.97%。

文章转载自:澎湃新闻

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。