龙湾人注意!房贷还在纠结利息?有额度都谢天谢地了!

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

银行贷款就像从锅里取水,有额度限制,前面用多了,后面会越来越少。我原本以为2018年开年之初贷款会方便些,但没有想到传来这样一个消息。

但是今年貌似有点奇葩,虽然2018年已经开始了,但是很多银行仍然出现额度紧张的局面,特别是房贷更是没有见好转的迹象,利息一浮再浮,排队一波接着一波,大有让人窒息的节凑。

媒体报道说:有城商行甚至还在抱怨:现在没有9%、10%(贷款利率),我们根本放不了(贷款)。

比贷款成本升高更头疼的是,银行无钱可贷,据一名银行分析师透露,目前银行业新增贷款规模在1万亿元左右,仅为去年同期的一半。

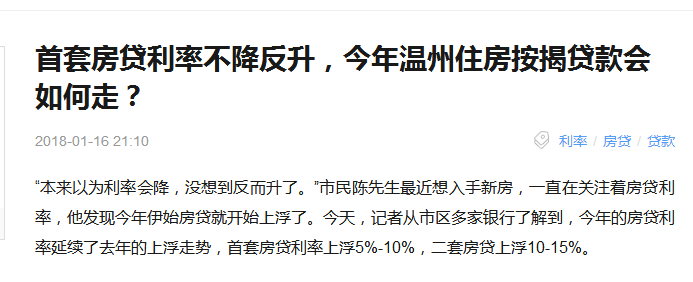

一开年,贷款利息涨上去了

温州地区,今年伊始房贷就开始上浮了。温州市区多家银行的的房贷利率延续了去年的上浮走势,首套房贷利率上浮5%-10%,二套房贷上浮10-15%。

不止温州,这轮房贷利率上浮可以说刷遍了全国的房贷圈。上海、北京、杭州等一线城市纷纷上浮利率,也有三四线城市跟进,上浮10%-20%成主流。

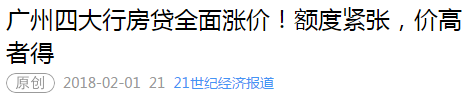

近期广州等一线城市的首套个人住房按揭贷款利率上浮,引发市场关注。调研广州、深圳、北京、杭州、南昌等地获悉,开年以来个人房贷利率持续上涨,并且银行对贷款投放较为审慎。往年到一季度末贷款额度才会紧张,今年是总行控制额度。考虑到房地产调控仍从紧,房地产相关贷款受到的影响很大,预计未来利率可能继续上浮。”华南地区某股份制银行支行行长对记者表示。

业内人士认为,资金成本上升叠加非标回表导致银行的资本金压力上升,将促使贷款利率上行,今年个人房贷利率上涨是大概率事件。同时,银行信贷资金可能更多地流向先进制造业、普惠金融、小微企业等领域。在零售业务方面,银行为了提高资产收益率,可能加大信贷资源向信用卡、消费金融等领域投放的力度。

目前京沪两地首套房贷利率上浮现象与年前相似,首套房贷利率普遍上浮5%至10%,也有银行上浮20%,多数银行办理房贷仍需排队等待,还有部分银行支行出现停贷现象。

广州方面,虽然目前广州地区的房贷额度比较充足,但是利息普遍都在上浮,首套房利率普遍上浮5-10%,二套则上浮10-15%,一个月左右可放款。

而深圳更不乐观,从1月3日起,深圳地区广发银行首套房贷利率上浮30%,二套上浮40%,这是继兴业银行二套利率上浮40%后的第二家银行!从深圳目前的市场情况来看,中行、建行、农行、工行分别上调基准利率10%-15%。而有些银行仍然停止房贷进件。

据某股份制银行支行对公业务负责人透露,目前银行的放款利率都是在6.5%以上,相当于基准上浮49%。但企业真实财务成本实际上远高于6.5%。该股份行人士以其所在的中部城市为例,现在能从银行贷到款的中小企业,资金成本基本在9%-10%。

这一说法也得到了华东某城商行对公业务人士的佐证:“现在除非有9%、10%这样的利息,否则没法做。”

如果你能贷到款,要谢天谢地了!

利息大幅上涨,因为银行没有额度了!

北京地区北京银行某支行客户经理在接受记者采访时就直接表示,该行房贷额度十分紧张。“我们现在已经基本不做房贷业务了,别说下个月了,下一年可能也没有额度”。

据另一名银行分析师透露,目前银行业新增贷款规模在1万亿元左右,仅为去年同期的一半。在金融行业防范风险的大背景下,银行业缩表趋势愈演愈烈。

某城商银行对公业务负责人更直接表示“连贷款规模都没有,关心价格有什么用?”,并称其所在银行1月份完全没有新增对公贷款额度。

实际上从2017年下半年开始,银行贷款就出现了紧张的局面,很多银行在2017年上半年就已经用完了一整年的信贷额度。而且这种额度紧张的局势不仅是中小银行才存在,就连四大行也面临同样的困境。

由此可见,18年贷款可能没有那么容易,越往后贷款的难度可能进一步增加,因为大家都在抢额度,所以相对利息来说,2018年能顺利贷到钱就该谢天谢地了。

为什么今年贷款会这么紧?

大家估计都在好奇,银行可以吸收存款,财大气粗,而且现在2018年才刚刚开始,为什么贷款会这么紧张呢?

一、银行资金告急

存款是银行的命脉,也是贷款的主要资金来源,可是最近几年在各种网贷理财产品的冲击之下,银行的日子并不好过,因为外面的理财产品普遍比银行的存款要高很多,甚至比银行自己推出的银行理财产品收益要高。所以最近几年银行揽储能力很难,很多做业务的都跑去拉存款去了。

除了存款之外,银行的另一个资金来源渠道同业业务也被限制,1月5日,银监会发布《商业银行大额风险暴露管理办法(征求意见稿)》(以下简称《办法》),明确了商业银行大额风险暴露监管标准,规定了风险暴露计算范围和方法。其中重点关注了同业客户风险暴露问题,明确限定对于同业客户,风险暴露指标在三年内被降低到了“不得超过一级资本的25%”。

多个资金来源渠道被堵,资金紧张,最终会传导到贷款业务,导致贷款额度紧张,利息上涨。

二、监管升级,去杠杆不松懈

自2017年开始,银行会监管力度不断升级,整个2017年作出行政处罚3452件,罚没29.32亿。进入到2018年之后,监管并没有松懈,更是有进一步升级的架势,这一点从开年的处罚力度可以看出来,1月19日四川银监局对浦发银行775亿元违规大案做出罚款4.62亿元,并对该分行原行长、2名副行长、1名部门负责人和1名支行行长分别给予禁止终身从事银行业工作、取消高级管理人员任职资格、警告及罚款,这些猛药够银行喝一壶的了。

1月27日银监会统筹协调相关银监局依法查处了邮储银行甘肃武威文昌路支行违规票据案件,对涉及该案的12家银行业金融机构共计罚没2.95亿元。

据能统计到的数据显示,截止1月24日,银监系统已经开出309张罚单,日均12张,比去年整个1月份的194张多出115张!

而且银监会也明确表示了,对于主动整改的银行和工作人员可以手下留情,对于痴迷不悟的将重罚伺候,为了自己的饭碗,银行工作人员估计得掂量下了。

种种迹象表明,当前去杠杆降风险是监管工作的重中之重,受此影响,银行的贷款审批只会更严,贷款只会更难。

来源:小小金融、温州日报,温州新金融等综合报道

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。